請求書カード払いは、銀行振込しか選べない取引でもクレジットカードを活用できる便利な支払い方法です。

資金繰りを改善したい個人事業主や店舗オーナーにとって、支払期日を後ろ倒しにできる点や、ポイント還元を事業に活かせる点が大きな魅力です。

しかし、具体的なやり方や注意点を理解していないまま利用すると、手数料負担が増えたり、反映遅延で取引先とのトラブルにつながる恐れもあります。

この記事では、請求書カード払いの正しい使い方から運用手順、注意ポイントまでをわかりやすく解説します。

請求書カード払いとは?効率的な支払い方法として注目

請求書カード払いとは、仕入れや外注費などの請求書を銀行振込ではなく、クレジットカードで支払えるようにする決済手段です。

近年は個人事業主や小規模店舗でも導入が進み、資金繰り改善の有効策として注目されています。

通常の銀行振込では即時の資金準備が必要ですが、カード払いであれば実質的に支払い期日を最大60日後へ延長できるため、手元資金を温存しながら事業運営が可能になります。

さらに、カード支払い分のポイントやマイルが貯まるため、固定費削減にもつながる点が大きな魅力です。

最近では、請求書PDFをアップするだけで支払える手続きが主流となっており、経理作業の効率化にも効果を発揮します。

通常の請求書処理との違い

従来の請求書支払いは、銀行振込が基本で、支払期日までに口座へ資金を用意する必要がありました。

特に小規模事業者の場合、売上入金のタイミングと支払い期日が合わず、一時的に資金が不足するケースも少なくありません。

一方で請求書カード払いを利用すると、決済自体はカード会社が立て替えるため、事業主はカード引き落とし日まで資金準備を先延ばしできます。

また、銀行振込では得られないポイント還元を受けられるのも大きな違いです。

経費の支払いをカードに集約することで記録が自動化され、帳簿作成や経費整理もスムーズになります。

請求書カード払いのやり方|基本手順をわかりやすく解説

請求書カード払いは、通常の銀行振込とは異なり、クレジットカードを使って仕入れや外注費などの請求書を支払える仕組みです。

資金繰りの改善やポイント獲得につながるため、個人事業主や店舗経営者から利用が増えています。

ここでは、実際の操作イメージが掴めるように、導入から決済処理までの流れを順番に整理して解説します。

①請求書を受け取る

まず、通常の請求書処理と同じように、仕入れ先や外注先から請求書を受け取ります。

PDF形式でも紙の請求書でも問題ありません。

カード払いサービスでは、請求書内容(会社名、金額、振込先)が正確に記載されていることが重要です。

また、支払期日が近い場合でもサービスによって即日対応が可能なものもあるため、タイミングを逃さず利用できます。

請求書の内容を正しく把握しておくことで、後の入力作業がスムーズに進みます。

②カード払い対応サービスに登録

次に、請求書のカード払いに対応したサービスへアカウント登録を行います。

多くのサービスは数分で登録が完了し、必要なのはメールアドレスと事業者情報程度です。

個人事業主の場合も問題なく利用できます。登録後は本人確認書類のアップロードが求められる場合もありますが、オンラインで完結するため手間はかかりません。

利用開始までの工程が短いことも、カード払いサービスが選ばれる理由です。

③請求書情報・支払先を入力

登録が完了したら、支払う請求書の情報をサービス側に入力します。

PDFをアップロードするだけで自動読み取りできるサービスも多く、金額や振込先が自動反映されるため入力の手間が軽減されます。

紙の請求書しかない場合は、スマホで撮影してアップロードするだけでOKです。

この工程では、支払期日・振込先口座・名義に誤りがないかを確認しながら進めると、振込ミスのリスクを減らせます。

④クレジットカードで決済処理

請求書の内容を確認したら、支払い方法としてクレジットカードを選択し、決済を実行します。

決済が完了すると、サービス側が代わりに相手先へ振り込みを行います。

カードの利用枠内であれば、どのカードでも原則利用可能で、ポイント還元やマイル獲得も期待できるのです。

決済処理は数十秒で完了するため、急ぎの支払いにも対応できる点が魅力です。

⑤サービス側が支払先に振込

カード決済が完了すると、請求書カード払いサービスが仕入れ先や外注先へ通常の銀行振込と同じ形式で支払いを実施します。

振込完了の通知が届くため、支払漏れの心配もありません。相手先には通常通りの入金が行われるため、カード払いを使っていることが相手に伝わる心配も不要です。

入金日や振込名義も自動で管理されるため、支払いトラブルを避けられます。

⑥決済情報を経理処理に活用(領収書対応)

支払いが完了すると、明細データがサービスに保存され、カード会社の利用明細にも自動で記録されます。

会計ソフト(freee、マネーフォワードクラウド、弥生など)と自動連携できるサービスも多く、仕訳作業の自動化が進みます。

領収書の扱いは税務上重要ですが、カード決済明細+サービスの取引レポートで十分な証憑になり、経理効率を大幅に向上できます。

請求書カード払いサービスの選び方

支払いが完了すると、明細で求書カード払いを導入する際は、どのサービスを選ぶかで利便性やコストが大きく変わります。

対応しているカードブランドや手数料、支払い先として利用できる業者の範囲など、事業形態によって重視するポイントは異なります。

自社の支払いフローに合うサービスを見極めることが、運用成功の第一歩です。

利用可能なカードブランド

サービスによって対応しているカードブランドは大きく異なるため、事前の確認が欠かせません。

一般的にVisaやMastercardは対応範囲が広い一方で、JCBやアメックス、ダイナースなどは利用できないケースがあります。

特に事業者の場合、普段から利用している法人カード・個人事業主カードが使えるかどうかは重要な判断材料です。

ブランドによってポイント還元率や締日・支払日も異なるため、カードの特性とサービスの相性を把握し、最も効率よく運用できる組み合わせを選ぶと効果が最大化します。

手数料の体系

請求書カード払いサービスは、決済金額に応じて決済手数料が発生します。

手数料率はサービスごとに異なり、2〜5%前後が一般的です。

さらに、振込手数料やオプション料金が追加される場合もあるため、総コストで比較することが大切です。

ポイント還元率より手数料が高いと逆に損になるケースもあるため、事業規模や支払い金額に合わせて採算が合うかを必ずチェックしましょう。

特に仕入れ額が大きい業種では、手数料率のわずかな差が大きなコスト差につながります。

支払い先の対応範囲

請求書カード払いは便利な仕組みですが、すべての支払い先に利用できるわけではありません。

サービスによって支払える請求書の種類や対応する事業者が異なり、家賃・仕入れ・外注費など一般的な請求書に対応するものもあれば、税金・社会保険・公共料金には非対応のものもあります。

また、支払い先がサービスを利用していなくても振込代行ができるタイプを選ぶと、支払い用途の幅が広がります。

自社の支払項目に合わせて、どこまで対応できるかをしっかり確認することが重要です。

おすすめの請求書カード払いサービス3選

請求書をカード払いできるサービスは多数ありますが、個人事業主や小規模店舗の場合は「審査の柔軟さ」「手数料の明瞭さ」「支払い可能な請求書の種類」が重要になります。

ここでは、実務で使いやすく、資金繰り改善やポイント獲得にも役立つ3つのサービスを厳選して紹介します。

LP請求カード払い

LP請求カード払いは、請求書支払いをクレジットカードで行えるようにする法人・個人事業主向けの決済代行サービスです。

取引先がカード決済に対応していない場合でも、LP請求カード払いを通じてカード支払いに変換できるため、支払期日の延長や資金繰りの安定化に役立ちます。

請求書PDFをアップロードするだけで簡単に依頼でき、カードのポイントやマイルも獲得可能。

税金や公共料金など、一部の支払いにも対応しており、日々の経費処理を効率化したい事業者にも使いやすいサービスです。

振込代行のため、支払漏れ・遅延防止にもつながります。

Fintoカード後払い

Fintoカード後払いは、請求書や仕入れ、外注費の支払いを後払いにできるビジネス向けサービスです。

クレジットカードを持っていなくても最大60日後まで支払いを繰り延ばせる点が特徴で、資金繰りを改善したい個人事業主・中小企業に人気があります。

利用登録はオンラインで完結し、請求書をアップロードするだけで手続きが進むため、忙しい事業者でもすぐに利用可能です。

支払い履歴や取引管理の機能も備え、帳簿入力の手間も軽減できます。

カード不要で後払いできるため、クレジットカード枠に依存せず柔軟に資金をコントロールできる点が大きなメリットです。

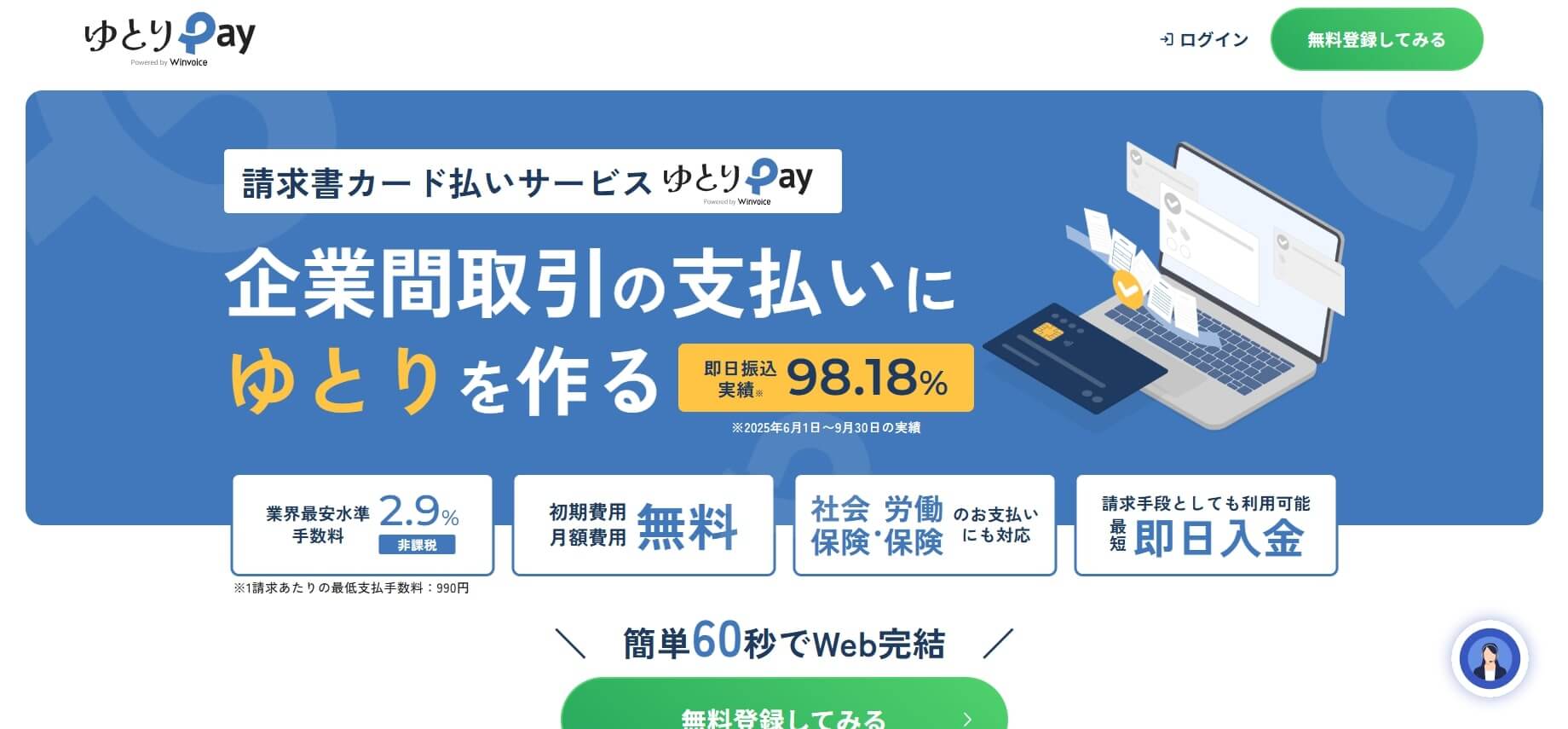

ゆとりペイ

ゆとりペイは、請求書・納税・家賃などの支払いをクレジットカード化して資金繰り改善をサポートする決済代行サービスです。

特に、税金・社会保険料など通常はカード払いできない支払いにも対応しており、クレジットカードのポイント・マイルを効率よく貯めたい事業者に向いています。

支払期日を最大60日先まで延ばしつつカード枠を活用できるため、突発的な出費にも柔軟に対応可能。

また、操作がシンプルで、請求書をアップロードして決済方法を選ぶだけで振込代行が行われるので、振込ミスの防止や経理工数削減にも効果的です。

請求書カード払いを活用するメリット

請求書カード払いは、単なる支払方法の代替ではなく、資金繰りの安定化やポイント獲得など、事業運営に役立つ多くのメリットをもたらす仕組みです。

銀行振込よりも柔軟に支払いを調整でき、キャッシュフロー改善や経理の効率化にもつながります。

個人事業主や店舗オーナーにこそ活用価値が高い方法です。

支払い猶予が生まれることで資金繰り改善

請求書をカード払いに切り替える最大のメリットは、支払い猶予期間が生まれ、資金繰りに余裕ができる点です。

カード会社からの引き落としは、締め日から約1か月後のため、実質的に支払い期限を延ばせます。

例えば、月末締めの支払いを翌月末の引き落としにできれば、最大で60日ほどの資金確保が可能です。

この間に売上入金を回収できるため、現金不足を避けながら事業を安定的にまわせます。

突発的な支払いが重なった場合にも非常に有効です。

ポイント・マイルが貯まる

カード払いにすることで、通常の銀行振込では得られないポイントやマイルが積極的に貯まるようになります。

事業の仕入れ・外注費・サービス費用など、毎月の経費をカード経由にするだけで還元を受けられ、年間では大きな節約効果となります。

特に高還元率のクレジットカードを使用すると、1%〜2%以上のポイントが得られる場合も。

貯めたポイントは備品購入、ギフト券交換、マイル利用など幅広く活用可能で、実質的に経費削減につながります。

振込ミス・遅延が防げる

請求書カード払いは、従来の銀行振込に比べて支払い管理が容易で、振込先の入力ミスや支払い遅延を未然に防げます。

サービス側が請求書内容に基づいて自動で振込処理を行うため、手作業によるヒューマンエラーがなく、忙しい個人事業主でも安心です。

また、締め日が近い場合でも即時決済でき、振込忘れによる信用低下を避けられます。

支払い履歴はカード明細やサービス画面に残るため、経理作業の効率化にもつながります。

請求書カード払いの注意点と対策

請求書カード払いは資金繰り改善に役立つ便利な仕組みですが、利用前に押さえておくべき注意点もあります。

ここでは代表的なリスクと、個人事業主でも安全に使うための対策をわかりやすく解説します。

サービス利用料やカード決済手数料は高めなケースがある

請求書カード払いは便利な一方で、多くのサービスで3〜5%前後の手数料が発生することがあります。

銀行振込なら無料〜数百円で済むため、支払い金額が大きいほど負担が膨らむ点は要注意です。

ただし、手数料の高さが必ずしもデメリットとは限りません。

締め日から引き落とし日までの猶予を活かして資金繰りを改善できれば、手数料以上のメリットが生まれるケースもあります。

おすすめの対策は、手数料とポイント還元率の比較と資金繰りへの効果試算を事前に行うことです。

支払い先によっては対応不可のことも

請求書カード払いサービスを使えば多くの事業者への支払いが可能ですが、すべての請求書に対応しているわけではありません。

特に税金、社会保険料、家賃、仕入れ先の一部などは、サービス側が制限していることがあります。

対応外の請求書を誤って登録してしまうと、決済不可となり支払い遅延のリスクが発生する場合も。

利用前には「対応している業種・支払先」「不可となるジャンル」を必ず確認しましょう。

複数サービスを併用して、支払い範囲を広

カードの利用限度額に注意

請求書カード払いはカード決済扱いとなるため、当然ながらカードの利用限度額の範囲内でしか支払いができません。

仕入れや広告費など高額支出が重なる月は限度額オーバーになりやすく、決済エラーによる支払い遅延のリスクにつながります。

対策としては「限度額の事前確認」「カード会社への増枠申請」「複数カードの併用」などが挙げられます。

また、利用明細の自動反映機能があるサービスを使えば、限度額の把握や利用状況の管理がよりスムーズです。

請求書カード払い導入で経営の安定化を図ろう

請求書カード払いは、資金繰りの改善、ポイント還元の最大化、支払いミスの防止といった多くのメリットをもたらす決済手段です。

個人事業主や店舗オーナーにとって、キャッシュフローを整えながら経費管理を効率化できる点は大きな魅力です。

対応サービスを選び、手数料や限度額を把握した上で運用すれば、安全かつ効果的に活用できます。

日々の支払いに柔軟性が生まれ、事業運営の安定にもつながるため、導入を検討する価値は十分にあります。