店舗ビジネスに特化した比較サイト「ビズカン」

03-6910-0975

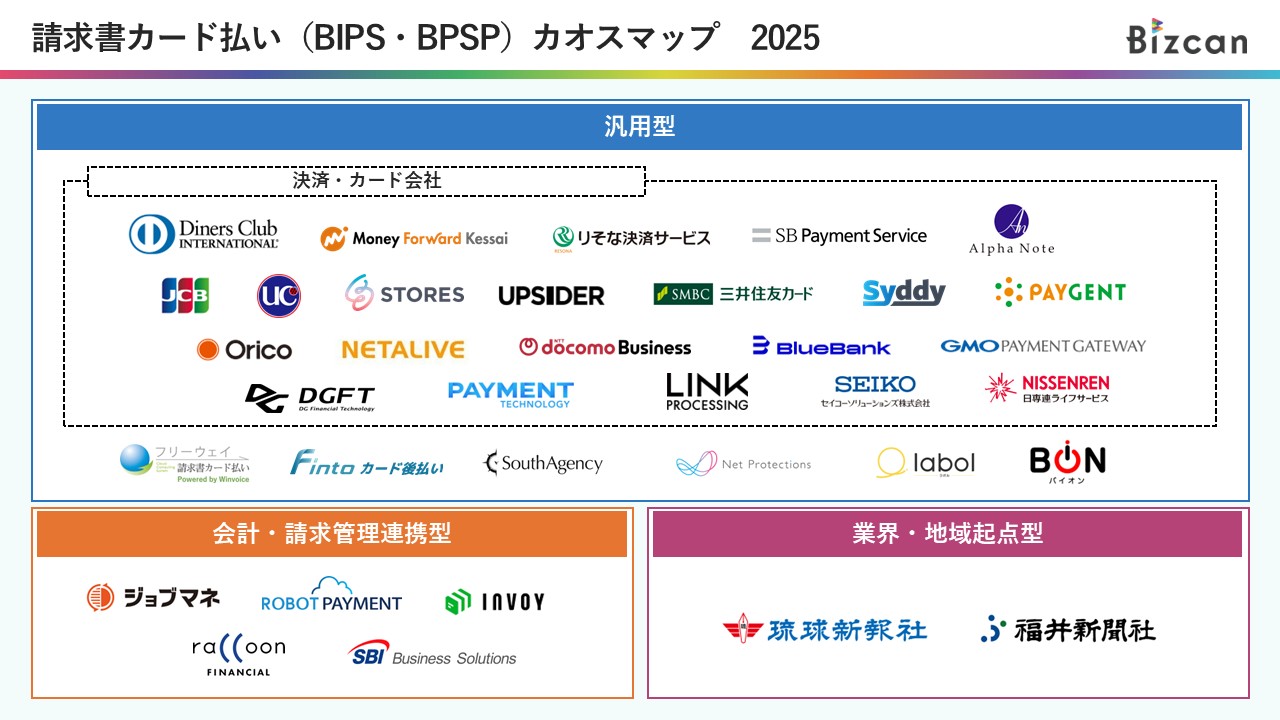

請求書カード払いとは、取引先から届いた請求書の支払いを、銀行振込ではなくクレジットカードで行えるサービスのことです。

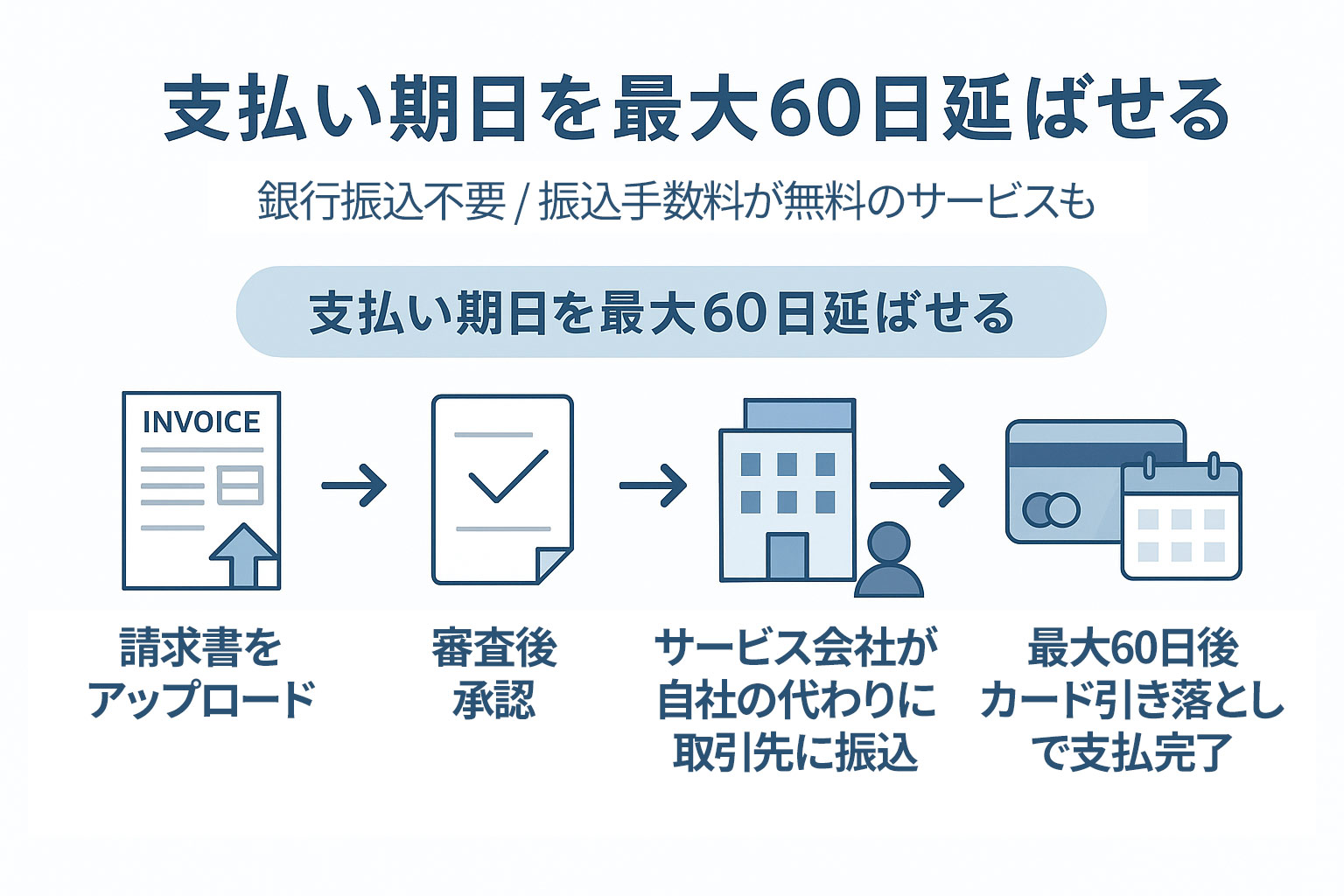

請求書カード払いサービスの会社が、会社が支払うべき請求書を立て替えて支払い(振り込み)、利用者は後日カード会社に立て替えた費用を支払うため、支払い期日を最大60日ほど延ばせるのが特徴です。

請求書カード払いは、法人・個人事業主を中心に利用が急増している支払い方法で、資金繰り改善・支払い延長・クレジットカードのポイント獲得などを目的に活用されています。

ファクタリングと違って「売掛金を売る」必要がなく、銀行融資のような厳しい審査や書類作成も不要で、最短即日で利用できる点も人気の理由です。

同じ支払いでも“今すぐ現金を出す必要がなくなる” ため、仕入れが多い飲食店・小売店、外注費が多い企業、個人事業主にも広く使われています。

特に現金が動きやすい繁忙期や仕入れが重なる業種にとって、強力なキャッシュフロー改善手段となります。

株式会社UPSIDERホールディングス

株式会社UPSIDERホールディングス

✅クレディセゾンとUPSIDERの共同運営

✅アメックスブランドも一部対応

サービス

選択

ジョブマネ株式会社

ジョブマネ株式会社

✅即日振込実績98.18%

✅社会保険・労働保険のお支払いにも対応

サービス

選択

フリーウェイフィナンシャル株式会社

フリーウェイフィナンシャル株式会社

✅即日振込実績96.80%

✅ご利用可能なカードブランドはVISA、Master、JCB

サービス

選択

株式会社デジタルガレージ

株式会社デジタルガレージ

✅国内で唯一Dinersでの支払い対応 ※2026年時点

✅最短当日から申請可能

サービス

選択

FINUX株式会社

FINUX株式会社

✅初めて利用する方限定で手数料キャンペーン実施中

✅Pay-easy対応の納付書で社会保険料・税金の支払いも可能

サービス

選択

請求書カード払いの最大のメリットは、クレジットカードを使うことで支払い期日を延ばし、資金繰りを改善できる点です。

請求書カード払いの最大のメリットは、クレジットカードを使うことで支払い期日を延ばし、資金繰りを改善できる点です。

さらに、ポイント還元・振込手数料の削減・経理作業の効率化など、事業者にとって多くの利点があります。

請求書カード払いは、銀行振込よりも支払いを後ろ倒しできます。

カード会社への引き落とし日が支払い日となるため、実質的に30〜60日ほど支払いサイトを延ばすことが可能です。

これは仕入れや外注費が多い事業者にとって、キャッシュフローを安定させる大きなメリットです。

通常の銀行振込ではポイントが得られませんが、請求書カード払いでは利用金額に応じてポイント・マイルが付与されるため、実質的なコスト削減につながります。

サービスによっては振込手数料が無料で対応しているため、複数の請求書を扱う企業ほどお得です。

銀行融資のように決算書・事業計画書の提出が不要なケースが多く、審査も比較的スムーズ。

個人事業主や創業間もない企業でも利用できるサービスが増えています。

多くのサービスでは、銀行振込しかできない支払先(社会保険料・法人税・家賃など)もカード払いに変換できるため、実用性が高くなっています。

請求書をアップロードするだけで支払いが完了するため、複数の振込先ごとに銀行操作をする必要がありません。

振込名義も統一され、管理コストが大幅に削減されます。

振込日が迫っているが、入金が間に合わない…

そんなときに、請求書カード払いは融資代わりの即時性のある対策として機能します。

請求書カード払いには、資金繰り改善・ポイント還元・振込手数料削減・審査通過のしやすさといった多くのメリットがあり、中小企業から個人事業主まで幅広い事業者にとって強力な支払い手段になります。

| 比較項目 | 請求書カード払い | ファクタリング |

|---|---|---|

| 目的 | 支払い期日の延長(後払い化)で資金繰り改善 | 売掛金を早期現金化して資金繰り改善 |

| 資金調達のしやすさ | クレジットカードがあれば利用しやすい (審査が比較的やさしい) |

審査がやや厳しめで時間がかかる場合がある |

| 手数料 | 約2.9%〜4%前後で比較的低い | 10%〜20%程度と高めになりがち |

| 現金化スピード | 最短即日で取引先へ立替払い | 即日〜数日で入金(サービスによる) |

| 利用用途 | 仕入れ・外注費・家賃・税金など幅広く利用可能 | 売掛金(請求書)に限定される |

| 利用者の負担感 | ポイント還元で実質負担を軽減できる | ポイント還元なし・手数料が重い |

| 信用情報への影響 | 融資ではないため原則影響なし | 利用内容により金融機関に判断材料として扱われる場合あり |

| 適している事業者 | 支払い期日を延ばしたい企業・個人事業主 | 売掛金の入金を早めたい企業 |

請求書カード払いには、資金繰り改善や支払い延長など多くのメリットがある一方、手数料負担・カード限度額への依存・対象外の請求書がある点がデメリットになります。

利用時には「コスト」「利用できる範囲」「カード状況」の3点に注意する必要があります。

請求書カード払いは決済手数料(例:2.9%〜4%)や最低手数料が発生します。

銀行振込なら無料でも、サービス経由だと支払い額が大きいほど手数料負担が増えるため、使いすぎには注意が必要です。

請求書カード払いはクレジットカードの利用限度額内でしか支払いできません。

などの場合、限度額が不足し決済できないことがあります。

法人カードの限度額が低い企業ほど注意が必要です。

サービスによって社会保険料、税金、家賃、一部の個人への振込など、対応可否が異なります。

「どの請求書でも使えるわけではない」点が注意点です。

サービスによっては、振込名義が利用者の社名ではなく、サービス会社名になることがあります。

取引先から「入金確認できない」と問い合わせが来る可能性があるため、事前共有が必要です。

カード払いの後ろ倒しは便利ですが、継続的に利用すると、手数料がかさんだりカード枠が圧迫され、キャッシュフローが読みにくくなるといった問題に発展する可能性があります。

「資金繰りの根本改善にはならない」という点を理解しておくべきです。

カードの一時停止や利用枠の減額、決済拒否などのリスクがあります。

特に高額の立替払いを繰り返すと、信用情報に影響はなくても不正利用チェックに引っかかりやすくなる可能性があります。

請求書カード払い自体の支払いはカードの引き落とし日に発生します。

口座残高が不足すると

につながるため、必ず残高管理が必要です。

請求書カード払いは、「支払い延長」「資金繰り改善」に非常に強いメリットがある一方、手数料コスト・カード限度額・利用範囲の制限 といったデメリットも存在します。

これらの注意点を理解した上で、必要な場面で賢く活用すれば、事業のキャッシュフロー改善に大きく役立つ支払い手段となります。

請求書カード払いは、通常は銀行振込しかできない取引先への請求書支払いを、クレジットカードで間接的に決済できるサービスです。

仕入れ・外注費・業務委託費・家賃・税金・社会保険料など幅広い支払いに対応しますが、サービスごとに対象範囲が異なる点に注意が必要です。

飲食店・小売店・卸売業などで発生する食材仕入れ・原材料仕入れ・商品仕入れは、請求書カード払いの代表的な利用ケースです。

現金不足のときにも、カード枠で支払えるため、繁忙期のキャッシュフロー維持に効果を発揮します。

など、外注パートナーへの銀行振込の代替として多く利用されます。

フリーランス・個人事業主への支払いに対応しているサービスも増えています。

テナントの賃料・オフィス家賃は、直接カード払いできない代表ですが、請求書カード払いなら対応可能なケースが多いです。入金遅延が生じやすい業種にとって重要な利用用途です。

以下のような支払いに対応するサービスもあります:

これらは通常カード決済不可のため、「請求書カード払い」の利用価値が高い領域です。

銀行振込しかできない相手でも、立替払いを使うことでカード化できます。

請求書で届く事業用サービスにも広く対応しています。

サービスによってNG例は異なるものの、一般的には下記です。

また、一部のサービスは税金や個人への振込に非対応の場合があります。

利用前に「対象支払い」を必ず確認することが重要です。

請求書カード払いは、取引先への仕入れや外注費だけでなく、家賃・税金・社会保険料・士業への報酬など「通常カード払いできない支払い」まで幅広くカバーできる点が大きな特徴です。

ただし、サービスごとに対象外の支払いもあるため、事前確認を行いながら賢く活用することで、支払い業務の効率化と資金繰り改善につながります。

請求書カード払いの利用条件と審査基準は、銀行融資よりも柔軟ですが、

事業実態・支払い内容・クレジットカードの健全な利用状況が確認できることが必須条件となります。

法人・個人事業主ともに利用できますが、サービスごとに審査書類や対象業種が異なる点に注意が必要です。

多くの請求書カード払いサービスは、法人(株式会社・合同会社)、個人事業主(フリーランス含む)の両方に対応しています。

創業間もない企業でも利用できるサービスが多く、銀行融資よりも利用ハードルは低めです。

多くのサービスで共通して求められる条件は以下のとおりです。

審査では、以下のような「事業を行っている証拠」が重視されます。

銀行融資のような厳格な審査は不要ですが、“架空の請求書ではないか” が最重要ポイント となります。

請求書の内容が不適切な場合、審査落ちの対象になります。

請求書カード払いの本質は「クレジットカードを使った支払い」なので、カード会社の利用状況が重要な審査項目です。

振込先への支払いはサービス会社が行いますが、最終的な支払いはカード会社で行うため、カードの状態が悪いと利用できません。

代表的な必要書類は以下です。

銀行融資と比較して圧倒的に簡単なのが特徴です。

以下に該当すると審査落ちしやすくなります。

サービス会社は、不正利用を防ぐために請求書の内容に最も厳しく目を通します。

請求書カード払いの審査は、銀行融資ほど厳しくありませんが、事業実態・カードの健全な利用状況・請求書内容の正確性 がしっかりしているかが重要なポイントになります。

利用前に必要条件を理解し、正しい用途で活用することで、スムーズに審査を通過し、資金繰り改善につなげることができます。

請求書カード払いの利用の流れは、

「登録 → 請求書の提出 → 審査 → サービス会社が立替払い → カード会社へ後日支払い」

というシンプルなステップで完結します。

銀行振込の手続きが不要になり、オンラインだけで支払いが完了するのが特徴です。

まず利用者は、請求書カード払いサービスの公式サイトから企業情報・個人情報を登録し、アカウントを作成します。

“`html

多くのサービスがオンライン完結で、即日利用開始が可能です。

支払いたい請求書をPDFや画像、システム連携などでアップロードし、支払先・金額・支払期日などの情報を登録します。

サービスによっては請求書データを自動解析してくれます。

アップロードされた請求書と利用者の事業情報をもとに不正取引でないか・請求書が正確か を確認します。

審査は最短即日〜数日で完了することが多いです。

サービス会社の審査が完了すると、登録された取引先へサービス会社名義で直接振り込みが行われます。振込手数料はサービス側が負担する、または無料になるケースも多く、利用者の負担が少ない点が特徴です。

振込スピードも最短即日〜翌営業日と非常に早く、急な支払いにも対応可能です。利用者自身が振込手続きを行う必要がなく、取引先へ「確実に支払いが完了している」という安心感を提供できる点も大きなメリットです。

サービス会社が取引先へ立替払いを行った後、利用者はその金額をクレジットカードの引き落とし日にまとめて支払います。つまり、カードを利用した日が「請求書カード払いの利用日」となり、実際の現金支払いはカードの引き落とし日まで先延ばしされます。

この仕組みにより、支払い期日を30〜60日ほど延ばすことができ、資金繰りに余裕をもたせることが可能です。現金を即時用意する必要がなく、売上入金までのつなぎ資金としても非常に有効な方法です。

多くの請求書カード払いサービスは、利用履歴の管理、支払いステータスの確認、請求書データの保存、CSV出力などの機能を備えています。これにより、支払い状況を一元管理でき、個別の振込作業やデータ整理の手間が大幅に軽減されます。経理担当者は必要な情報をすぐに抽出でき、帳簿管理や会計処理もスムーズに行えるため、日々の業務効率化に大きく貢献します。

また、データの蓄積によって支出管理や分析もしやすくなり、経営判断にも役立つ環境が整います。

請求書カード払いは、請求書を登録するだけでサービス会社が立替払いし、利用者は後日カードで支払うだけの非常にシンプルな仕組みです。

オンラインで完結しスピーディーに資金繰りを改善できるため、忙しい経営者・個人事業主・経理担当者にとって使いやすい決済方法と言えます。

請求書カード払いは、仕入れや外注費が多く、月々の支払いが重なりやすい事業者に特におすすめです。

飲食店・小売店・フリーランス・スタートアップなど、資金繰りの波が激しい業種に向いており、支払い期日の延長でキャッシュフローを安定させたい事業者に最適なサービスです。

食材・商品・原材料の仕入れが多く、月末の支払いが集中しやすい業種にとって、支払い延長は最も大きなメリットになります。

支払いサイトを延ばせることで、現金不足を防ぎやすくなります。

デザイナー、エンジニア、カメラマン、広告運用者など、外注費や制作費が発生する個人事業主にも請求書カード払いは適しています。

売上の入金タイミングが支払期日に間に合わない場合でも、カード枠を利用することで支払いを後ろ倒しにでき、資金繰りの安定化に役立ちます。また、通常はカード払いできない税金や国保の支払いにも対応するサービスがあり、支出をまとめて管理したい事業主にとっても便利な手段です。

BtoBの請求書支払いが多く、外注パートナーへ銀行振込する企業は、請求書カード払いを利用することで振込手数料の削減・支払い延長・業務効率化を同時に実現できます。

創業初期は現金が不足しやすく、銀行融資の審査も厳しいため、資金繰りに悩むケースが多くあります。請求書カード払いは、審査が比較的柔軟で、事業計画書や決算書などの煩雑な書類提出が不要な場合が多いのがメリットです。

さらに、サービスによっては即日利用できるため、迅速にキャッシュを確保したい創業期の企業と非常に相性が良い支払い方法です。支払いの後ろ倒しができることで、立ち上げ期の資金繰りを安定させるサポートとして大いに活用できます。

士業への支払いは基本的に銀行振込のみですが、請求書カード払いを使えば報酬支払いもカード化できるため、キャッシュフローが改善します。

カードで支払えない支払いをカード化したい場合、請求書カード払いが活躍します。

特に、

などの支払いが大きな企業におすすめ。

売上サイクルが長い業種や、月末に支払いが集中する企業では、仕入れ・経費・外注費などの人件費、さらには運転資金が重なるため、一時的にキャッシュが不足しやすくなります。

こうした状況では、入金まで資金をつなぐ手段が必要になります。請求書カード払いは、支払いをクレジットカードの引き落とし日まで先延ばしできるため、短期的な資金不足を補う「つなぎ資金」として非常に有効です。資金繰りを安定させ、急な支払いにも柔軟に対応できる点が、大きなメリットとなります。

請求書カード払いは、飲食店・小売店・個人事業主・スタートアップなど、支払いが集中しやすい事業や、現金が動きやすい業態にとって特に効果的なサービスです。

支払い期日を伸ばしつつ、クレジットカードのポイント還元や振込手数料削減などのメリットも得られるため、

キャッシュフローを安定させたいあらゆる事業者におすすめできます。